案例简介

新个税税率表

三大案例详解

常见个税的问题答疑

案例简介:通过三个案例实际情况数据来让大家直观了解收入、个税等数据;

1、案例一:员工一年内在同一家公司稳定正常无跳槽

2、案例二:员工一年内分别在不同公司任职(跳槽)

3、案例三:员工一年内有待业情况和在公司任职

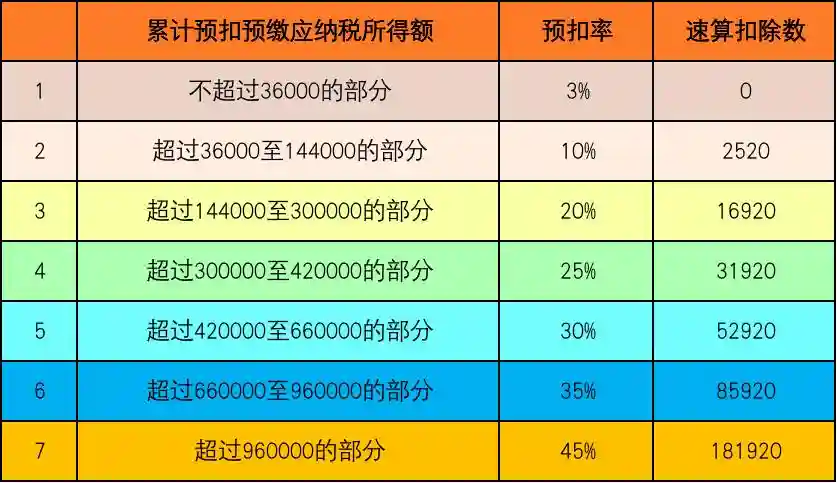

注意:1、看案例前,先看一下新个税税率表(下图),案例中会有收入数据需要参照该表2、案例中提到的起征点5000为:新个税规定起征点为5000

新个税税率表:

个税税率表

案例一:

1、员工信息(全年任职同一家公司):

姓名:大冬

每月工资:20000元

社保公积金:600元

享受专项扣除额-住房租金:1500元

2、每月收入个税明细:

1月):

计算公式:累计预扣预计应纳税所得额=本月薪资-起征点(5000元)-住房租金(1500元)-个人负担社保公积金(600元)

实际数据:12900=2-600

累计预扣预计应纳税所得额(12900元)对应上述税率表的第一级,适用预扣率3%

本月预缴税额:387=12900*3%

本月实发工资=本月薪资-个人负担社保公积金-本月预缴税额

实际数据:19013=20000-600-387

1月汇总:员工大冬,实发工资:19013元;预缴个税:387元

接下来主要写个税,实际金额不再计算(大家可自行按公式计算)

2月):

介绍两种计算方式结果是一样的,选容易理解的用(公式1和公式2选其一):

计算公式1:累计预扣预计应纳税所得额=本年累计收入-起征点(5000元)*2-住房租金(1500元)*2-累计社保公积金

实际数据1:(20000+20000)-5000*2-1500*2-(600+600)=25800

计算公式2:累计预扣预计应纳税所得额=本年截止上月累计应预缴所得税+本月薪资-起征点(5000元)-住房租金(1500元)-个人负担社保公积金

实际数据2:12900+2-600=25800

累计预扣预计应纳税所得额(25800元)对应上述税率表的第一级,适用预扣率3%。

累计税额:774=25800*3%

本月应预缴税额=累计税额-上月累计预缴税额

预缴个税:387=774-387

3月):

累计预扣预计应纳税所得额=本年累计收入-起征点(5000元)*3-住房租金(1500元)*3-累计社保公积金

实际数据:(20000+20000+20000)-5000*3-1500*3-(600+600+600)=38700

累计预扣预计应纳税所得额(38700元)对应上述税率表的第二级,适用预扣率10%,速算扣除率2520元

累计税额:1350=25800*10%-2520

本月应预缴税额=累计税额-上月累计预缴税额

预缴个税:576=1350-774

接下来几个月个税情况,大家按照上面这种计算方式计算就可以。在此不在一一列出直接出个汇总表格,大家参考。

3、全年汇总表:

正常情况,每月20000元,个税汇总表

案例二:

1、员工信息:

姓名:大冬

社保公积金:600元

享受专项扣除额-住房租金:1500元

1-6月份任职A公司,每月工资为:15000元

7-12月份任职B公司,每月工资为:20000元

2、每月收入个税明细:

1-6月份A公司按照大冬预先提供的专项附加扣除信息实施个税预扣,按照累计预扣法累积计算然后代扣代缴个税。

计算公式:累计预扣预计应纳税所得额=本年累计收入-起征点(5000元)*在职月份累计-住房租金(1500元)*在职月份累计-累计社保公积金

1月:(1-600)×3%=237元

2月:(15000×2-5000×2-1500×2-600×2)×3%-237=237元

3月:(15000×3-5000×3-1500×3-600×3)×3%-237×2=237元

4月:(15000×4-5000×4-1500×4-600×4)×3%-237×3=237元

4月起,大冬的累计预缴应纳税所得额为39000元,适用税率表第2级的税率和速算扣除数10%。

5月:(15000×5-5000×5-1500×5-600×5)×10%-2520-237×4=482元

6月:(15000×6-5000×6-1500×6-600×6)×10%-2520-237×5=1035元

A公司为大冬累计预扣预缴个人所得税2465元。

7-12月份B公司按照大冬预先提供的专项附加扣除信息实施个税预扣,按照累计预扣法累积计算然后代扣代缴个税。需要注意,B公司并没有大冬此前的工资信息,因此累计预扣是从7月份开始计算(反过来想如果没跳槽还在同一家公司,应该按照工资累计交税的6月份已经在第二基数10%了,而到新公司又从新计算累计预扣,从第一基数3%扣除。)

7月:(2-600)×3%=387元

8月:(20000×2-5000×2-1500×2-600×2)×3%-387=387元

9月起,大冬的累计预缴应纳税所得额为39000元,适用税率表第2级的税率和速算扣除数10%。

9月:(20000×3-5000×3-1500×3-600×3)×10%-2520-387×2=576元

10月:(20000×4-5000×4-1500×4-600×4)×10%-2520-387×3=1290元

11月:(20000×5-5000×5-1500×5-600×5)×10%-2520-387×4=1290元

12月:(20000×6-5000×6-1500×6-600×6)×10%-2520-2520-387×5=1290元

B公司为大冬累计预扣预缴个人所得税5220元

全年A、B公司共为大冬累计预扣预缴个人所得税2465+5220=7685元。

大冬该年实际取得的工资薪金应缴纳个人所得税:(15000×6+20000×6-5000×12-1500×6-600×6-1000×12)×10%-2520=10020元

按照相关规定,大冬应在2025年3月1日至6月30日内进行汇算清缴,补缴个人所得税:2335元

案例三:

1、员工信息

员工姓名:大冬

1-6月:大冬在A公司就职,每月工资为10000元,社保公积金:1500元,享受专项扣除额-住房租金:1000元

7-8月:大冬离职后在家待业,此期间自行缴纳社保每月2500元

9月起:大冬至B公司就职,每月工资为15000元,社保公积金:2500元,享受专项扣除额-住房租金:1000元

2、每月收入个税明细

A公司(1-6月)按照大冬预先提供的专项附加扣除信息实施个税预扣,按照累计预扣法累积计算然后代扣代缴个税。

1月:(1-1000)×3%=75元

2月:(10000×2-5000×2-1500×2-1000×2)×3%-75=75元

3月:(10000×3-5000×3-1500×3-1000×3)×3%-75×2=75元

4月:(10000×4-5000×4-1500×4-1000×4)×3%-75×3=75元

5月:(10000×5-5000×5-1500×5-1000×5)×3%-75×4=75元

6月:(10000×6-5000×6-1500×6-1000×6)×3%-75×5=75元

A公司为大冬累计预扣预缴个人所得税450元。

待业期间(7-8月)

大冬无工资薪金收入,期间也没有单位为其预扣预缴个税(此期间自行缴纳社保每月2500元)。

B公司(9月起)按照大冬提供的专项附加扣除信息实施个税预扣,按照累计预扣法累积计算然后代扣代缴个税;

注意:B公司并没有大冬此前的工资信息,因此累计预扣是从9月份开始计算。

9月:(1-1000)×3%=195元

10月:(15000×2-5000×2-2500×2-1000×2)×3%-195=195元

11月:(15000×3-5000×3-2500×3-1000×3)×3%-195×2=195元

12月:(15000×4-5000×4-2500×4-1000×4)×3%-195×3=195元

B公司为大冬累计预扣预缴个人所得税780元。

汇算清缴:

全年,A、B公司共为大冬累计预扣预缴个人所得税450+780=1230元。

大冬该年实际取得的工资薪金应缴纳个人所得税:(10000×6+15000×4-5000×12-1500×6-2500×6-1000×12)×3%=720元

待业期间:大冬虽然没有收入,但专项扣除(个人缴纳社保)、专项附加扣除都是存在的。

按照相关规定,大冬需要在次年3月1日至6月30日内进行汇算清缴,申请个人所得税退税510元。

常见个税的问题答疑:

问题一:更换了工作单位,新任职单位没有我的专项附加扣除信息,该怎么办?

答:您应当在入职的当月,填写并向扣缴义务人报送《扣除信息表》(纸质表或电子模板),或者可通过手机APP或互联网WEB网页填写后选择推送给扣缴单位,提醒新单位及时使用扣缴客户端软件,在专项附加扣除信息采集模块中,通过“下载更新”功能进行下载。

问题二:我没有及时向新单位填报或提交专项附加扣除信息,有几个月没有享受到专项扣除,怎么办?

答:可由扣缴义务人在接下来的月份代扣个人所得税时进行调整,在剩余月份补充享受;也可在次年3月1日至6月30日内,通过向税务机关办理综合所得汇算清缴申报时享受扣除。

问题三:“个人所得税”APP依旧出现原任职受雇单位,怎么办?

答:只要公司给您做过雇员个人信息报送,且未填报离职日期的,该公司就会出现在您“个人所得税”APP的任职受雇信息中。

问题四:已在新单位任职,但“个人所得税”APP没有显示新单位信息,该如何处理?

答:“个人所得税”APP和自然人办税服务平台网页版中“个人中心”里自动带出的任职受雇信息是根据扣缴单位报送的自然人基础信息A表形成。

如果显示不出来,有可能是您的任职受雇单位还未将您的任职受雇信息报送给主管税务机关或所报送的信息有误,或者没有将您的个人信息选择为雇员,或者填写了离职日期。您可以及时和当前的任职受雇单位财务人员确认,由财务人员通过扣缴客户端处理。

问题五:我是单位的财务人员,我们单位新招了一批员工,该如何获取新员工的专项附加扣除信息?

答:新雇佣的员工如选择在扣缴单位办理专项附加扣除的,可以直接将纸质表或电子模板提交给扣缴单位财务或者人力资源部门,也可通过手机APP或互联网WEB网页填写后选择推送给扣缴单位。

员工通过纸质表或电子模板填写的专项附加扣除信息,需要您录入或导入到扣缴客户端软件;员工通过手机APP或互联网WEB网页填写的专项附加扣除信息,您可以使用扣缴客户端软件,在专项附加扣除信息采集模块中,通过“下载更新”功能进行下载。

申报个税具体操作流程,申报注意事项(帮你省钱),看一篇文章

下一篇:个人所得税——比人多退一倍税详细攻略